Как известно компания Proxima Research запустила новый продукт Sell Out и стала первой компанией на рынке Узбекистана, которая предоставляет аналитику на данных продаж из аптек, а не отгрузок в аптеку. Данные Sell Out позволяют получить максимально точный и полный отчет о продажах товаров из аптеки, предоставляющий информацию о непосредственной продаже товаров конечному потребителю. На сегодня доступны данные об аптечных продажах лекарственных средств и диетических добавок. В данной публикации представлены ключевые показатели розничного фармрынка Узбекистана в І кв. 2024 г. При подготовке материала использованы данные аналитической системы исследования рынка «PharmXplorer» компании «Proxima Research.

На развитие фармрынка в значительной мере влияют экономические макропоказатели. Экономика Узбекистана демонстрирует постоянный рост. По предварительным данным в І кв. 2024 г. ВВП вырос на 6,2%. Также растет и показатель ВВП на душу населения, при том, что количество населения также увеличивается. Рассматривая динамику инфляции, фиксируется ее постепенное снижение. Однако курс национальной валюты по отношению к доллару США ослабевает, что может способствовать увеличению цен (рис. 1).

Рис. 1 Ключевые макропоказатели Республики Узбекистан

Фармацевтический рынок Узбекистана также активно развивается, демонстрируя увеличение объемов продаж. По итогам 2023 р. объем розничной реализации лекарственных средств и диетических добавок составил 20,8 трлн сум, что в валютном эквиваленте составляет 1,8 млрд долларов США. В упаковках объем аптечных продаж составил 646 млн упаковок. В І кв. 2024 г. объем продаж в национальной валюте составил 6,2 трлн сум и увеличился на 26% по сравнению с аналогичным периодом 2023 г. В долларовом выражении прирост составил 15%, а в упаковках – 8% (рис.2).

Рис. 2 Поквартальная динамика аптечных продаж лекарственных средств и диетических добавок

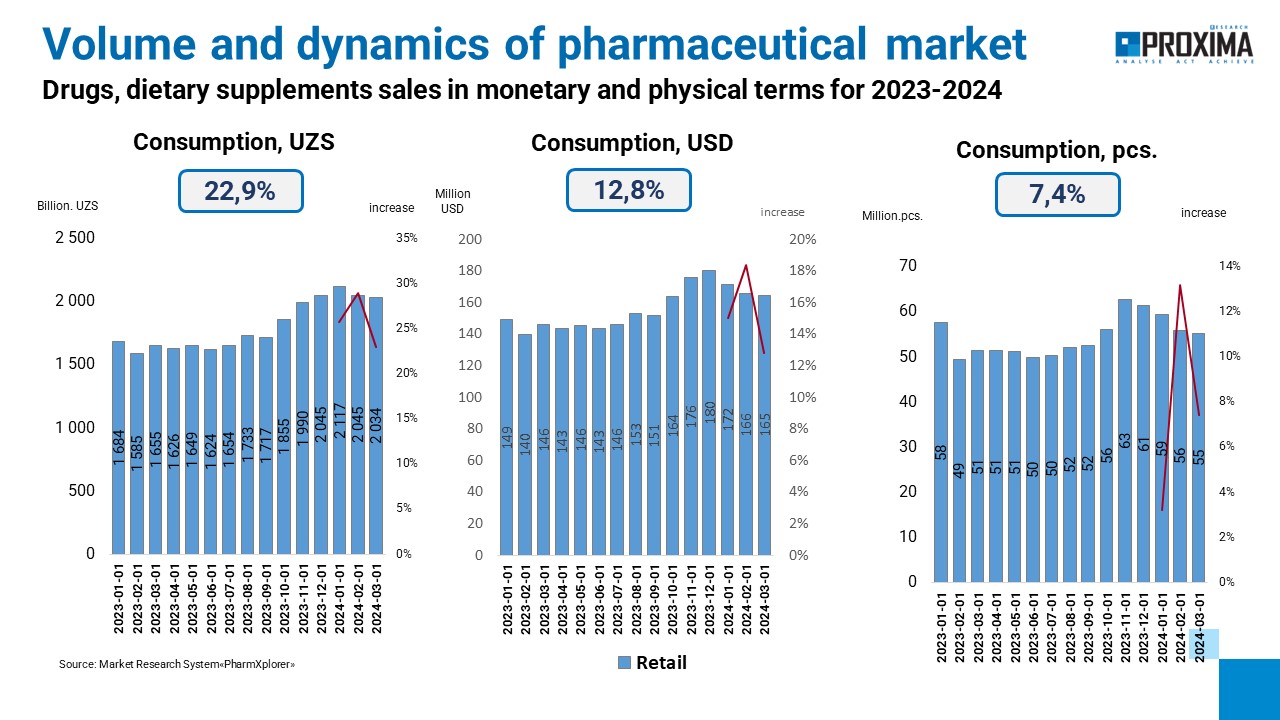

Рассматривая помесячную динамику продаж, можно отметить двухзначные темпы прироста в январе – марте 2024 г. в денежном выражении по сравнению с аналогичным периодом 2023 г. В упаковках темпы прироста несколько ниже, однако тоже достаточно высокие и в марте 2024 г. составляют 7,4% (рис. 3)

Рис. 3 Помесячная динамика аптечных продаж лекарственных средств и диетических добавок

Анализ динамики индексов изменения объемов аптечных продаж лекарственных средств в денежном выражении свидетельствует, что в І кв. 2024 г. основными показателями, влияющими на развитие рынка, являются индекс замещения и инфляционный индекс (рис. 4).

Анализ динамики индексов изменения объемов аптечных продаж лекарственных средств в денежном выражении свидетельствует, что в І кв. 2024 г. основными показателями, влияющими на развитие рынка, являются индекс замещения и инфляционный индекс (рис. 4).

Отображает вклад в динамику рынка в денежном выражении за счет изменения естественного объема рынка.

Отображает вклад в динамику рынка за счет изменения цены на препараты.

Отображает вклад в динамику рынка за счет изменения потребления в натуральном выражении из-за изменения стоимости.

Отображает вклад в динамику рынка за счет разницы между объемом вошедших в рынок новых ЛС и выходом с рынка старых ЛС.

Рис. 4 Индикаторы изменения объемов аптечных продаж лекарственных средств в денежном выражении в І кв. 2024 г. по сравнению с аналогичным периодом предыдущего года

В І кв. 2024 г. средневзвешенная стоимость 1 упаковки лекарственных средств составила 35,8 тыс. сум и увеличилась по сравнению с І кв. 2023 г. на 17,1%. Для диетических добавок этот показатель составил 60 тыс. сум и увеличился на 12,2% (рис. 5). При этом важно понимать, что увеличение средневзвешенной стоимости отражает не только увеличение цены, но и изменение структуры потребления в сторону более дорогих препаратов.

Рис. 5 Динамика средневзвешенной стоимости 1 упаковки лекарственных средств и диетических добавок

В структуре розничной реализации лекарственных средств на рынке Узбекистана превалируют импортные препараты как в денежном, так и в натуральном выражении. В І кв. 2024 г. доля отечественных препаратов составляет 13,4 в денежном и 37,2% в натуральном выражении (рис. 6). То есть рынок Узбекистана является в значительной мере импорт зависимым. С целью увеличения доли отечественных лекарств на рынке в Узбекистане реализуется проект инновационного научно-производственного фармацевтического кластера Tashkent Pharma Park, который создан с целью обеспечения благоприятной среды для развития фармацевтических предприятий, научных исследований и инноваций в сфере медицинских технологий. И динамика структуры аптечных продаж свидетельствует о постепенном увеличении доли отечественной продукции.

Рис. 6 Структура аптечных продаж лекарственных средств отечественного и зарубежного производства

В разрезе рецептурного статуса (Rx) лекарственных средств, на рынке Узбекистана превалируют рецептурные препараты. По итогам марта 2024 г. доля рецептурных составляет 73,3% в денежном и 67,8% в натуральном выражении. Также стоит отметить тренд увеличения доли Rx препаратов в общем объеме рынка.

В І кв. 2024 г. лидерами по объему розничной реализации лекарственных средств в денежном выражении среди маркетирующих организаций являются компании «КРКА», «Стада» и «Юрия Фарм». Среди брендов лекарственных средств наибольший объем продаж зафиксирован для НАТРИЯ ХЛОРИД, ТИВОРТИН и РЕОСОРБИЛАКТ (рис. 7).

В аналогичных рейтингах в сегменте диетических добавок лидируют компании «Asia Pharm Group», «Грикар Чемикал С.р.л.» и «ВОРЛД МЕДИЦИН ГРУПП». Среди брендов – ЛАКТОФИЛЬТРУМ, ФЕРСИНОЛ и ЭРАТОН (рис. 8).

Рис. 7 Топ-10 маркетирующих организаций и брендов лекарственных средств по объему продаж в денежном выражении по итогам І кв. 2024 г.

Рис. 8 Топ-10 маркетирующих организаций и брендов диетических добавок по объему продаж в денежном выражении по итогам І кв. 2024 г.

Аптечные продажи в разрезе регионов довольно сильно разнятся и зависят в значительной мере от количества населения и экономического развития региона. Стоит отметить, что 32% аптечных продаж лекарственных средств в денежном выражении и 28% в натуральном выражении приходится на г. Ташкент (рис. 9).

Аптечные продажи в разрезе регионов довольно сильно разнятся и зависят в значительной мере от количества населения и экономического развития региона. Стоит отметить, что 32% аптечных продаж лекарственных средств в денежном выражении и 28% в натуральном выражении приходится на г. Ташкент (рис. 9).

Рис. 9 Региональное распределение аптечных продаж лекарственных средств в І кв. 2024 г.

By clicking the “Subscribe” button, you consent to the processing of personal data and the receipt of electronic messages about Proxima Research products and services, and you agree to our Terms of Use. Your data will be processed in accordance with our Privacy Policy. You can unsubscribe at any time.

или